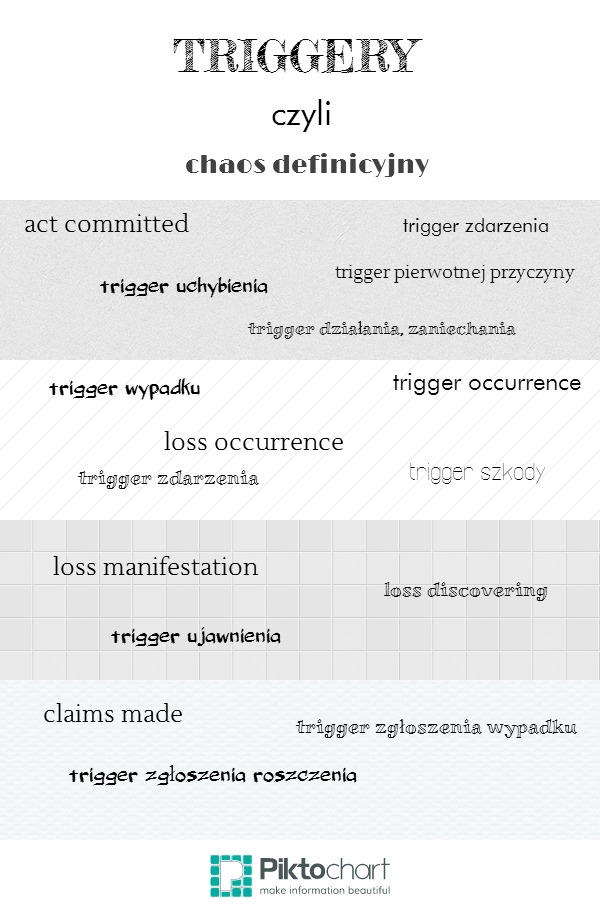

Chyba nie ma bardziej przedyskutowanego tematu jak triggery w umowach ubezpieczeniach OC. I trzeba przyznać, że dyskusja zwolenników i przeciwników act committed jest ciągle żywa.

Ja należę do tych drugich. Uważam, że obecne rozwiązania przyjęte powszechnie w obowiązkowych ubezpieczeniach (trigger act committed) są najgorsze z możliwych, bo nie dają efektywnej ochrony ani poszkodowanemu ani ubezpieczonemu.

Powodów jest kilka:

a) w większości obowiązkowych ubezpieczeń suma gwarancyjna została określona na jedno i wszystkie zdarzenia. Kiedy druga wypłata odszkodowania wyczerpie sumę gwarancyjną kolejny poszkodowany nie ma szans na otrzymanie odszkodowania, choćby szkoda powstała w kolejnych okresach ubezpieczenia,

b) suma gwarancyjna nie uwzględnia wzrostu zasądzonych odszkodowań, wzrostu cen prac i usług, wzrostu wartości nieruchomości. Sumy wystarczające np 10 lat temu dziś nie przystają do realiów rynkowych,

c) należy przyporządkować działanie lub zaniechanie, z którego powstała szkoda do konkretnego okresu ubezpieczenia w którym miało ono miejsce, a ciężar dowodu tej okoliczności spoczywa na poszkodowanym. Problem nie istnieje jeżeli Ubezpieczony kontynuował ubezpieczenie przez kilka lat u tego samego Ubezpieczyciela. Jeżeli jednak Ubezpieczony zmieniał Ubezpieczycieli to poszkodowany będzie musiał wykazać że szkoda powstała w wyniku czynności wykonanych w konkretnym okresie ubezpieczenia. Obowiązki Ubezpieczyciela w takiej sytuacji mogą się ograniczać do ustalenia że czynność nie była wykonywana w okresie w jakim Ubezpieczyciel udzielał ochrony ubezpieczeniowej.

Dla Ubezpieczyciela sytuacja jest także niekorzystna – bo roszczenia mogą być zgłaszane w wiele lat po zakończeniu okresu ubezpieczenia.

Wszyscy zatem funkcjonują w niepewności :

a) Poszkodowany – bo nie wiadomo czy starczy dla niego sumy gwarancyjnej i który Ubezpieczyciel będzie odpowiedzialny za szkodę

b) Ubezpieczony – bo może się zdarzyć że następne roszczenie, po wyczerpaniu się sumy gwarancyjnej, będzie musiał zaspokoić z własnego majątku

c) Ubezpieczyciel – bo musi musi się spodziewać roszczenień nawet w wiele lat po zakończeniu okresu ubezpieczenia

Trigger claims made nie jest bez wad :

a) ubezpieczenie należy kontynuować z roku na rok, nawet po zaprzestaniu wykonywania zawodu,

b) istnieje ryzyko , że ubezpieczyciele nie będą chcieli oferować ochrony w danym roku

Mając jednak na względzie wady act committed i claims made to jednak uważam, że claims made spełnia w sposób bardziej realny zasadę ochrony poszkodowanego

W tej dyskusji nie można też zapominać o tzw relacjach biznesowych. Łatwiej jest współpracować z Ubezpieczycielem który zawarł umowę ubezpieczenia w bieżącym okresie ubezpieczenia niż z Ubezpieczycielem, który poszukuje w archiwum polisy ubezpieczeniowej sprzed 10 lat.

Join the conversation

You must be logged in to post a comment.